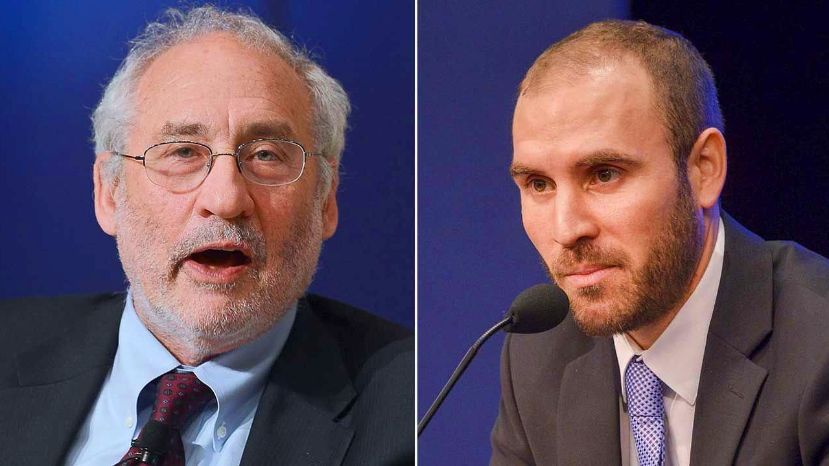

La pregunta del título es la pregunta del millón. O mejor dicho, es la pregunta de los miles de millones de dólares de ganancia o de pérdida que pueden tener los operadores financieros en conjunto con el espinoso tema de la refinanciación de la deuda argentina. En estas líneas intentaremos responder ese interrogante. Las palabras del ministro Guzmán y el proyecto que envió al Congreso fueron mucho más vagos e imprecisos que Stiglitz, lo que abrió todo tipo de dudas y especulaciones acerca de las causas de esto. Porque una cosa es bien clara: si la propuesta acerca de la deuda es un tema que ya está “a libro cerrado” al punto de que en Davos banqueros y economistas se enteran de ello por las palabras del Premio Nobel, ¿por qué aquí en cambio no se hace ningún tipo de precisión al respecto? Vayamos por partes entonces.

Como vemos, esta diferencia entre la moneda que se recauda y la moneda que se debe es determinante en Argentina. Ello no podría solucionarse por más superávit operativo que hubiera. Ahora bien: si el superávit fiscal insuficiente no es un determinante fundamental para el pago de la deuda: ¿por qué Stiglitz anunció fuertes quitas? Sigamos sosteniendo el interrogante, que seguramente llegaremos a develarlo. Retomando lo dicho hasta aquí, el control de cambios establece una suerte de solución a este problema, dado que mediante éste se nacionaliza -o estatiza- el superávit de balanza comercial. Nótese que de poner el foco en el superávit fiscal pasamos a ponerlo en el superávit de balanza comercial a los fines de pagar la deuda. Pero este cambio de foco tampoco da para encontrar la causa de las palabras de Stiglitz. ¿Por qué? Porque si bien en el sector privado hay grandes dudas acerca de las perspectivas futuras del superávit de balanza comercial en el Gobierno parece no haber ninguna.

Veamos: en el sector privado se observa con cierta alarma la liquidación para nada masiva de los dólares de la cosecha fina, se ponen interrogantes acerca de lo que falta liquidar de la cosecha gruesa y se establecen claras luces amarillas acerca del desenvolvimiento futuro de las exportaciones de bienes industriales y del sector servicios con una brecha cambiaria del orden del 30% como la actual. Además en el sector privado se estima que una reactivación económica, aunque no fuera más que una tipo “rebote”, impactaría fuertemente sobre las importaciones, elevándolas más aún con una fuerte brecha como la actual. Todos estos factores previstos por el sector privado hablan a las claras de una probable fuerte reducción en el superávit de balanza comercial que podría dejar como consecuencia una magra cantidad de dólares para que el Estado pueda pagar su deuda. Pero si bien estas son todas estimaciones del sector privado, resulta obvio que Stiglitz no habla debido a ellas, sino a un mandato del Gobierno porque resulta obvio que si Martín Guzmán hoy es ministro de Economía, lo es porque ha trabajado en el pasado con Stiglitz. O sea, se valora en el Gobierno la cercanía al Premio Nobel de forma tal que es sumamente improbable que Stiglitz haya hablado acerca de fuertes quitas en la deuda sin el visto bueno del ministro.

No caben muchas dudas de que es cierto que el ministro y todas las altas autoridades económicas esperan todavía un muy suculento superávit de balanza comercial. ¿Por qué? No sólo porque no se han referido públicamente a este tema central y porque parecen ser optimistas en referencia a él, sino sobre todo porque de otra manera no se justificaría que sigan incentivando la pérdida de reservas vía la autorización para que el público compre 200 dólares por mes para atesorar a los $82 que vale el dólar turista. Aunque esa cifra parezca exigua, lo cierto es que en diciembre 2,6 millones de personas hicieron uso de esa franquicia. Ello provocó que se perdieran alrededor de u$s500 millones de reservas en el mes por “ventas hormiga” de dólares. O sea, por este camino se estarían evaporando la friolera de u$s6.000 millones anuales, lo que es una parte muy sustancial del superávit de balanza comercial.

Y nótese que eso ocurrió con un “dólar turista” superior a todas las “cotizaciones paralelas” del dólar. Ni qué hablar de la cantidad de gente que puede llegar a comprar dólares cuando, próximamente, las cotizaciones paralelas del dólar estén sustancialmente por encima del “dólar turista”. No, no. Es obvio que las autoridades -quizás con mala praxis en esto- no ven como un peligro la amplitud del superávit de balanza comercial. De otra manera, ya hubieran cerrado ese grifo de pérdida de reservas.

Así que es obvio que Stiglitz no anunció una gran quita en el capital de la deuda por esa causa. ¿Por qué lo hizo entonces? Podemos avanzar en una respuesta si desentrañamos su motivación. Y es obvio que su motivación fue… nada menos que hacer bajar las cotizaciones de los bonos argentinos. Pero… ¿para qué querrían las autoridades hacer bajar a nuestros propios bonos? Muy sencillo: por temor a que el canje de bonos no sea un éxito. ¿Y por qué la refinanciación podría no ser un éxito? Porque si los bonos argentinos cotizan antes de la refinanciación a precios sustancialmente superiores de los que habría al momento del canje de bonos entonces… los acreedores podrían no acceder al canje produciendo decepcionantes cifras de aceptación, lo que equivaldría al fracaso de la renegociación.

Es por eso que se necesita ahora que las cotizaciones estén por debajo de las que darían una tasa de riesgo-país del orden de los 1.800 puntos. O sea, se necesita un “riesgo-país” superior a los 1.800 puntos. Y por una razón más…Porque si hay cierto “acuerdo” para que algunos fondos inversores -mencionamos en una fecha anterior a tres que en conjunto manejan dinero por valor de 30 veces el PBI argentino- sean parte muy activa del canje para garantizar su éxito, será necesario que compren grandes cantidades de bonos argentinos. Pero para que eso a la postre les termine siendo muy rentable… necesitan precios bajos. Sólo por estas dos razones Stiglitz podría haber dicho lo que dijo.

walter.graziano@yahoo.com