El Gobierno saca chapa del sobrecumplimiento de las metas fiscales y monetarias pactadas con el Fondo Monetario Internacional (FMI), a raíz de un ajuste aún más fuerte del que estaba comprometido. Pero no ocurre lo mismo con el objetivo de acumulación de reservas internacionales netas: a solo cinco ruedas de que termine el tercer trimestre, al Banco Central todavía le falta acumular más de u$s2.000 millones.

Con el compromiso en riesgo, como contó Ámbito, en el mercado se preguntan si habrá un pedido de “waiver” por un eventual incumplimiento y especulan con la respuesta del FMI.

Meta del FMI y reservas: estimaciones privadas

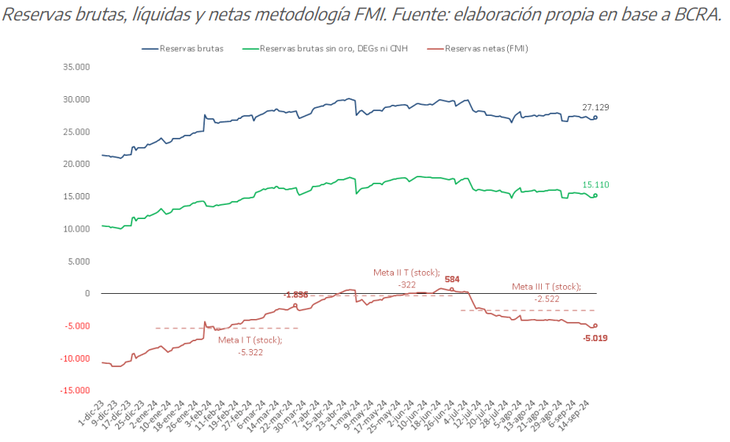

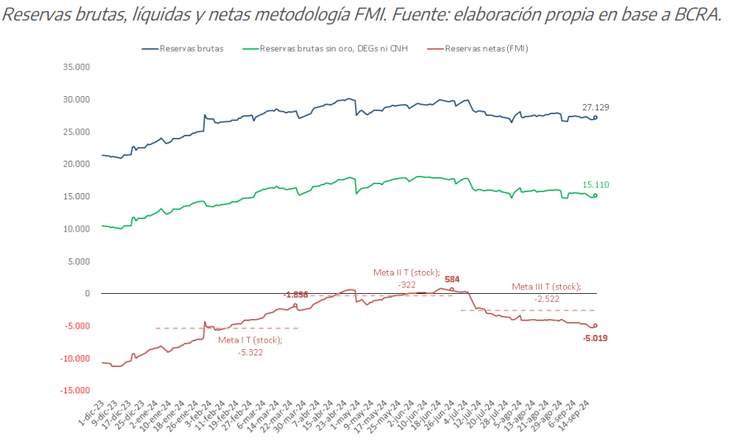

Un informe de la Gerencia de Estudios Económicos del Banco Provincia señaló que “el acuerdo con el FMI tiene un stock objetivo de -u$s2.500 millones para fines del tercer trimestre” y que, para alcanzarlo, “habría que sumar u$s2.500 millones en los últimos diez días del mes para alcanzar el objetivo, algo que parece muy exigente”.

La consultora LCG realizó un cálculo similar: “En la metodología FMI, las reservas netas se ubican en torno a -u$s4.900 millones, acumulando u$s6.350 millones desde el 7 de diciembre de 2023. Restan sumar otros u$s2.350 millones en lo que queda del mes para cumplir la meta fijada para el tercer trimestre de 2024 (u$s8.700 millones), lo cual será muy difícil de concretar, salvo que se consiga algún financiamiento de magnitud”.

¿Habrá pedido de “waiver” por las reservas?

Existen algunos factores que podrían permitirle al Gobierno acercar un poco la distancia respecto del objetivo trimestral. Si los organismos internacionales no concretan todos los desembolsos pautados en la programación, pueden aplicarse ajustadores que reduzcan levemente la meta de reservas. De todas maneras, en el mercado creen que es difícil que esto alcance.

“En consecuencia, podríamos estar frente a la primera necesidad de una dispensa (“waiver”) por parte del Fondo por criterios cuantitativos incumplidos en lo que va de 2024”, señaló el Banco Provincia en su informe. Si el FMI decidiera otorgarla, el Gobierno podría acceder a los u$s550 millones del último desembolso a pesar del incumplimiento.

Al tratarse de la última revisión (ya sea unificada con la novena o aparte) y al haber cumplimentado los compromisos fiscal y monetario mediante un sobreajuste, las fuentes de la City consultadas por este medio tienden a coincidir en que sería muy raro que el organismo le niegue esas divisas a Milei. Más aún cuando la verdadera discusión de peso pasa por el futuro programa: una negociación que aún no comenzó en términos formales y en la que el ecosistema libertario pretende conseguir nuevo endeudamiento para apuntalar las reservas de cara a un futuro levantamiento del cepo cambiario. En Casa Rosada y el Palacio de Hacienda prenden velas para un triunfo de Donald Trump en Estados Unidos.

“Si algo hemos aprendido del FMI en los últimos años es que ‘un waiver no se le niega a nadie’, por lo que nos cuesta pensar que peligre el desembolso de u$s550 millones condicional a esa revisión”, había dicho en ese sentido la consultora 1816 en un reciente reporte para sus clientes.

Reservas y blanqueo

Con todo, la necesidad de apuntalar las reservas resulta clave para el intento de Caputo de convencer al mercado de que es sostenible su esquema cambiario. En el corto plazo, el blanqueo es la apuesta para construir un puente de divisas. En las últimas semanas se aceleró con fuerza la exteriorización de dinero en efectivo que no estaba declarado y eso hizo saltar los depósitos en dólares: crecieron u$s3.750 millones entre el 15 de agosto y el 17 de septiembre (último dato disponible).

Sin embargo, esto aún no impactó en las arcas del BCRA. En el mismo lapso, las reservas brutas cayeron u$s71 millones a causa de pagos de deuda, de intervenciones sobre los dólares financieros y, sobre todo, de que los bancos decidieron enviar al Central como encajes solo una porción de los nuevos depósitos y conservas el grueso en sus sucursales. Es algo que se espera que tienda a modificarse con el correr de los días.

De todas maneras, el blanqueo casi no tendrá impacto en las reservas netas. En principio, solo las traccionará al alza la penalidad del 5% (que aportará poco por las múltiples vías abiertas para blanquear sin costo) y, eventualmente, la porción de los argendólares que se aplique a préstamos a empresas (porque los créditos en moneda extranjera deben liquidarse contra pesos por normativa).