El equipo económico del gobierno concluyó un megacanje de deuda en pesos. La operación buscó aprovechar las bajas tasas de interés del mercado secundario de bonos que ajustan por CER para extender los vencimientos de corto plazo y postergarlos hasta entre 2025 y 2028.

En ese contexto, a través de la Resolución Conjunta 16/2024 del Ministerio de Economía y la Secretaría de Hacienda publicada este miércoles en el Boletín Oficial, se dispuso la emisión de nuevos instrumentos de deuda pública y la ampliación de uno ya existente, por un monto total de hasta $60 billones.

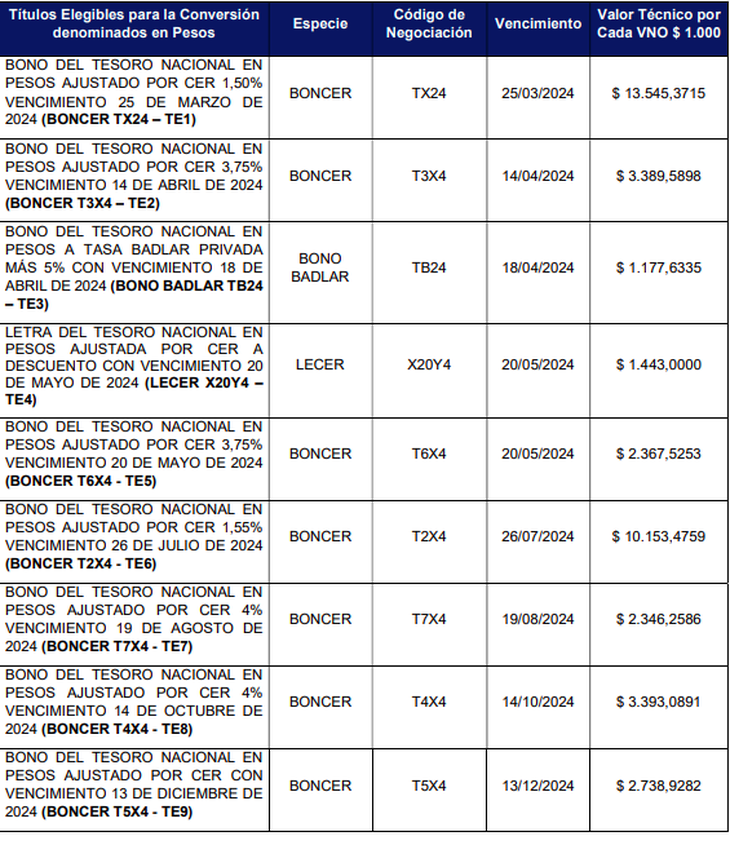

Los instrumentos que se emitirán son:

- Bono del Tesoro Nacional en pesos cero cupón con ajuste por CER vencimiento 15 de diciembre de 2025

- Bono del Tesoro Nacional en pesos cero cupón con ajuste por CER vencimiento 15 de diciembre de 2026

- Bono del Tesoro Nacional en pesos cero cupón con ajuste por CER vencimiento 15 de diciembre de 2027

El instrumento que se ampliará es:

- Bono del Tesoro Nacional en pesos cero cupón con ajuste por CER vencimiento 30 de junio de 2028

Esta medida, si bien ambiciosa, presenta algunas oportunidades y desafíos para el plan del ministerio a cargo de Luis “Toto” Caputo.

Oportunidades

- Reducción del riesgo de refinanciación a corto plazo: al alargar los vencimientos, el gobierno gana tiempo para mejorar la situación fiscal y fortalecer la confianza de los inversores.

- Disminución de los costos de financiamiento: la operación podría generar un ahorro significativo en el pago de intereses, aliviando la presión sobre las finanzas públicas.

- Estabilización del mercado de deuda: la extensión de la curva de vencimientos podría contribuir a una mayor estabilidad en el mercado de bonos en pesos.

-

- rcado de bonos en pesos.

Desafíos

- Aceptación por parte de los inversores: el éxito del megacanje dependerá en gran medida de la aceptación que tenga entre los inversores. Es crucial que el gobierno ofrezca incentivos suficientes para que estos acepten cambiar sus títulos por otros con vencimientos más largos.

- Riesgo de aumento de la tasa de interés: si la tasa de interés aumenta en el futuro, el gobierno podría enfrentar mayores costos de financiamiento.

- Impacto en la inflación: la operación podría generar un aumento de la inflación en el corto plazo, si los inversores exigen una mayor tasa de interés para compensar el mayor plazo de los nuevos títulos.

Objetivos de la medida

Los objetivos trazados para la ejecución de esta operación son múltiples y convergen en la optimización de la estructura financiera del país, según sostiene el texto oficial. En primer lugar, se busca canjear los títulos públicos existentes por nuevos instrumentos con vencimientos más prolongados, estrategia destinada a fortalecer la solidez y la estabilidad a largo plazo de la deuda pública.

Una meta paralela de gran relevancia es la reducción del costo asociado a la deuda pública, lo que implica una gestión eficiente de los recursos financieros y una disminución de las obligaciones financieras a corto plazo, agrega el Boletín Oficial. “Este enfoque contribuirá significativamente a la sostenibilidad económica y al manejo responsable de las finanzas nacionales“, añade.

En sintonía con lo anterior, otro propósito fundamental de la operación es financiar de manera efectiva el déficit del Tesoro Nacional.

Los destinatarios de esta operación abarcan una amplia gama de actores. Entre los principales beneficiarios se encuentran las entidades del Estado Nacional, las cuales desempeñan un papel central en la gestión y dirección de la política económica. Además, las entidades del sector público financiero y del sector financiero y no financiero también participan activamente en esta iniciativa, consolidando así la colaboración intersectorial en pos de objetivos comunes.

No menos importante es la inclusión de personas físicas y jurídicas con tenencias relevantes de los Títulos Elegibles como destinatarios directos de la operación.

En conjunto, estos objetivos y destinatarios delinean “una estrategia integral que busca fortalecer la posición financiera del país”, así como fomentar la estabilidad económica y promover la participación activa de diversos sectores en la construcción de un futuro económico sólido y sostenible, concluye la norma.