A su vez, el dólar MEP o Bolsa -misma operatoria que el CCL pero dentro de la Argentina- ascendió un 2,9% a $122,77, lo cual dejó un spread del 81,8% frente a la divisa que opera en el MULC.

“Hoy tuvimos la brecha más alta desde la hiper de ´89, aunque en esa época todo se movía más, y los spreads eran muy volátiles”, sostuvo a Ámbito el economista Luciano Cohan, socio de Seido.

De todas formas, según el especialista “hoy tenés el oficial casi fijo, eso es más parecido al escenario de los ´70 pre Rodrigazo, en otros niveles, obviamente¨. Es que a mediados de la década del 1970, la brecha llegó a alcanzar el 370%, durante el gobierno de Isabel Perón, como consecuencia de la decisión del Ministro de Economía de aquel entonces, Celestino Rodrigo, de impulsar una fuerte devaluación superior al 60%, que hizo disparar la tasa de inflación por encima del 700%.

La tendencia al alza de los tipos de cambio implícitos (que acumulan en el mes una suba de casi 10% y en 2020 una disparada del 70%) “es la respuesta natural a un contexto de cepo muy fuerte, mas fuerte incluso que entre 2011 y 2015, con una política monetaria hiper expansiva“, indicó Cohan.

En la misma línea, Nery Persichini, jefe de estrategia de CMA Capital, afirmó a este medio que “por estos días, la emisión de pesos (agregados creciendo al 90% interanual), la incertidumbre sobre el canje de la deuda y la falta de un plan económico potencian la tendencia preexistente“.

El primer punto al que hace referencia Persichini, es consecuencia directa de los efectos de la pandemia del coronavirus y la cuarentena dispuesta por el Gobierno para limitar los contagios, que golpearon fuertemente la recaudación fiscal: en abril se desplomó casi 25% en términos reales. “Toda esa diferencia se está financiando con emisión, y el panorama no es muy distinto para lo que resta del año“, proyecta el economista de Seido.

Pero a la par, crecen los temores en el mercado a nuevos endurecimientos sobre el dólar libre, lo que hacen más deseable al billete mientras que la oferta se retrae. “Es la tormenta perfecta para que la brecha siga subiendo y, eventualmente, le ponga presión al oficial“, sentenció Persichini.

Respecto al canje de Letras del Tesoro (Letes) en dólares que el Ministerio de Economía convocó para este viernes a cambio de bonos en pesos ajustados por inflación (Boncer), el especialista en finanzas sostuvo que con el CCL arriba de $ 125, “el canje pesificador no tiene siquiera el ‘atractivo’ que mostraba el de la semana pasada ya que ahora implicaría una pérdida de 64% en dólares”.

La semana pasada, las nuevas restricciones para hacerse de dólares tanto en el mercado cambiario como en la Bolsa habían atenuado los avances de los tipos de cambio implícitos, que solo subieron un 0,6% y anotaron el viernes pasado su tercera caída consecutiva, una situación que no se registraba desde fines de marzo. Sin embargo, esta semana regresó la presión cambiaria plena al ámbito bursátil, y los dólares que allí se negocian marcaron nuevos máximos.

Dólar blue

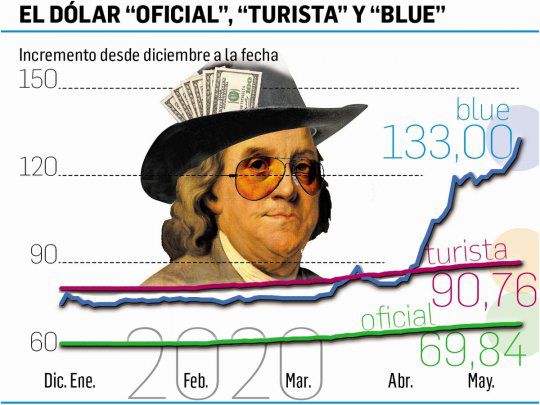

En donde nunca de desapareció el empuje alcista de la demanda, fue en el mercado paralelo, donde el blue subió la semana pasada, y aceleró su impulso este miércoles llegando a los inéditos $133, $6 más que el martes, según el promedio de Ámbito en cuevas de la City.

Presionado por las últimas trabas a la compra de dólares en los circuitos formales, el billete paralelo saltó un 4,7% y quedó a solo $2 de duplicar la cotización del dólar mayorista, lo que se traduce en una brecha del 97%.

“Hay una información muy sesgada del país, muchos creen que viene una hiperinflación, cosa que no comparto, pero a la vez, el Gobierno no da respuestas convincentes de que hay otro rumbo, lo que hace que la gente incremente la dolarización“, sostuvo a Ámbito el analista financiero Salvador Di Stéfano.

Por su parte, el economista Miguel Kiguel, Director Ejecutivo de Econviews, remarcó que “siempre pasa lo mismo. Cada vez que los dólares paralelos se escapan, los gobiernos aumentan los controles para operar. Automáticamente eso asusta a la gente y el blue aumenta. Nada nuevo bajo el sol“.

Dólar oficial

Mientras tanto, en tono parsimonioso, el dólar turista -con el 30% de recargo por el impuesto PAÍS- aumentó 23 centavos a $90,79 en agencias y bancos de la city porteña, según promedio de Ámbito. A su vez, la cotización promedio del dólar minorista en los bancos (sin el impuesto) ascendió 18 centavos en $69,84, al tiempo que el dólar en el Banco Nación trepó 50 centavos a $69,75 (cinco centavos menos en el canal electrónico).

Por su parte, en el Mercado Único y Libre de Cambio (MULC), la divisa avanzó ocho centavos a $67,54, estrictamente controlado por el Banco Central, que ante la escasez de la oferta y una demanda creciente, debió vender unos u$s80 millones, según fuentes de la plaza cambiaria.

Más allá de jornadas puntuales en las que autoridad monetaria logra ser un comprador neto de divisas, en la mayoría de los últimos días se ha observado un drenaje constante de reservas, en otras palabras, un goteo poco sustentable a largo plazo.

El volumen operado en el segmento de contado ascendió 27% a u$s207,1 millones.

Por efecto del fuerte cepo cambiario, sigue sin impactar en el mercado oficial la volatilidad externa. Este miércoles, la mayoría de las monedas de la región se devaluaron mucho más de lo que lo hizo el peso argentino.

Dólar futuro

En el mercado de futuros ROFEX, se operaron u$s313 millones, y los plazos mostraron pocas variaciones. A partir de junio tuvieron leves subas, mientras que los meses de mayo y junio concentraron el 60% del volumen negociado, con tasas del 34,83% y 44,81 % TNA, respectivamente.

Reservas

Las Reservas Internacionales del BCRA bajaron este miércoles u$s66 millones a u$s43.286 millones, una pérdida similar a la ocurrida el lunes.